Volume Spread Analysis (VSA) là gì? Volume Spread Analysis (VSA) là phương pháp giao dịch ít được biết đến nhưng được đánh giá khá cao. Trên thực tế, nhiều trader chưa biết đến phương pháp này vì khó tiếp cận, nhưng với những bậc chuyên gia về giao dịch Forex thì đây chính là chân ái của họ. Vậy VSA được hiểu như thế nào? Cách giao dịch VSA trên thị trường Forex? Cùng Brokervn tìm hiểu nhé!

Thư ngỏ

Ngày nay có thể nói Forex chưa bao giờ phát triển lớn mạnh và vượt bậc như hiện nay. Bạn có thể thấy mỗi ngày trên thị trường đều có thêm sàn Forex được ra đời.

Sự cạnh tranh giữa các sàn Forex ngày càng lớn nhằm mang tới chất lượng dịch vụ tốt nhất cho nhà đầu tư, mà còn giúp trader có thêm nhiều cơ hội lựa chọn, cũng như hưởng các ưu đãi hấp dẫn từ các sàn giao dịch.

Bởi vì ngày càng có nhiều sàn giao dịch Forex, sẽ khiến các bạn vô cùng hoang mang về việc sẽ chọn sàn Forex nào để giao dịch và an toàn cho tiền đầu tư của của mình. Với nhiều năm kinh nghiệm trong lĩnh vực giao dịch ngoại hối và đội ngũ nhân viên chuyên nghiệp với trình độ cao đã kiểm chứng hầu như hết tất cả sàn giao dịch.

Brokervn luôn mong muốn các nhà đầu tư sẽ có những ưu đãi và trải nghiệm tốt nhất về việc chọn một sàn giao dịch để yên tâm đầu tư mà không phải lo lắng hay băn khoăn về chất lượng cũng như uy tín của các sàn Forex. Chúng tôi xin phép gợi ý cho các bạn một vài sàn giao dịch được nhiều lời đánh giá và phản hồi tích cực từ khách hàng, cũng như có những ưu đãi dành cho trader một cách tốt nhất.

Brokervn – Blog chia sẻ kiến thức Forex và kinh nghiệm đầu tư dành cho trader

Tham khảo thêm một vài sàn giao dịch Forex uy tín nhất hiện nay :

Volume Spread Analysis là gì?

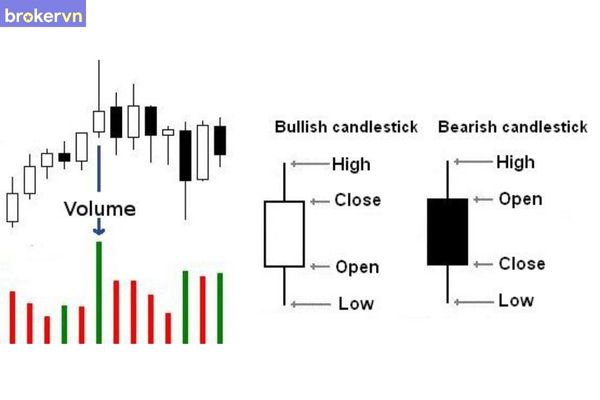

Volume Spread Analysis (VSA) – phân tích chênh lệch giá là phương pháp phân tích biến động giá cả dựa trên mối quan hệ giữa cung và cầu, từ đó dự đoán xu hướng tương lai trên thị trường. Các công cụ chính của phương pháp này chỉ bao gồm biểu đồ giá và khối lượng.

Theo phương pháp VSA, biến động giá còn do mất cân đối cung cầu trên thị trường, được tạo ra từ hành động của các “ông lớn” đầu tư chuyên nghiệp. Các tác giả của phương pháp này là “nhà khai thác chuyên nghiệp” hoặc “tiền thông minh”.

Diễn biến của các “ông lớn” này được thể hiện rõ ràng trên biểu đồ, và phương pháp VSA xác định quan hệ cung cầu thông qua các diễn biến này dựa trên mối tương quan giữa 3 biến số trên biểu đồ, bao gồm:

- Volume: khối lượng thanh giá hoặc khối lượng phiên

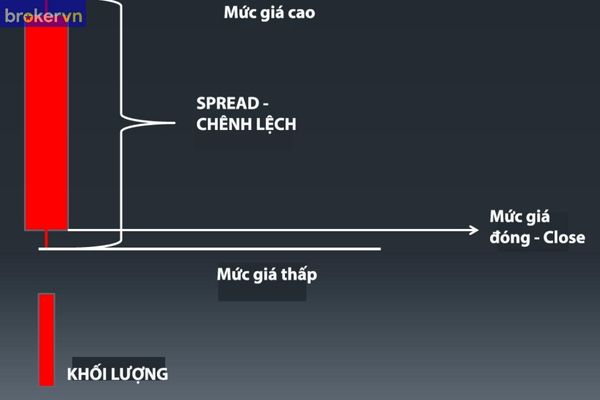

- Spread: mức chênh lệch hoặc phạm vi của phiên giao dịch

- Close: giá đóng phiên

Bản chất của Volume Spread Analysis là gì ?

Có thể nói VSA hoàn toàn có thể áp dụng cho tất cả các thị trường hiện tại với các khung thời gian khác nhau và yêu cầu chính để có thể xác định xu hướng giá chỉ là một chỉ số khối trên biểu đồ.

Đặc biệt đối với thị trường ngoại hối, VSA có một chút hạn chế hơn so với các phương pháp khác vì khối lượng ngoại hối là không có thật, nhưng phương pháp này cũng áp dụng cho tất cả các ứng dụng dự báo hiệu quả

Phương pháp VSA nhằm mục đích tìm ra sự khác biệt giữa cung và cầu, nhưng sự khác biệt này phần lớn là do những người chơi lâu năm thường có nhiều kinh nghiệm trong việc giao dịch và đầu tư các tổ chức tài chính, hay còn được gọi là “composite men” theo đúng nghĩa của Đạo luật Wyckoff mà mình có.

Hầu hết các giao dịch của Composite man luôn được hiển thị rất cụ thể, chi tiết và rõ ràng trên biểu đồ giá. Tuy nhiên không phải ai cũng biết cách đọc thông tin đó một cách chính xác, bạn nên dành thời gian tìm hiểu phương pháp VSA và áp dụng nó vào các khoản đầu tư lớn của mình.

Lịch sử ra đời của phương pháp Volume Spread Analysis

Người đã phát triển phương pháp VSA là nhà đầu tư chứng khoán tài ba Tom Williams. Ngoài ra, ông còn là người phát minh ra chương trình giao dịch máy tính nổi tiếng Wyckoff Volume Spread Analysis (Wyckoff VSA).

Sau khi tham gia khóa học Wyckoff tại Park Ridge, Tom dường như hiểu được điều gì đang diễn ra trên thị trường. Hơn nữa, ông cũng phát hiện ra rằng tất cả các manh mối đều có trong biểu đồ giao dịch nếu nhà giao dịch biết cách đọc chúng một cách chính xác.

Qua nhiều năm nghiên cứu theo Đạo luật Wyckoff, ông đã tiếp tục chứng minh tầm quan trọng của giao dịch chênh lệch giá và mối quan hệ của nó với khối lượng giao dịch và giá đóng cửa.

Năm 1993, Tom xuất bản công việc của mình thông qua cuốn sách Master of Market và phát triển một chương trình giao dịch trên máy tính sử dụng phương pháp Wyckoff VSA hiện tại.

Trong nghiên cứu của mình, ông tuyên bố: “Thị trường không vận động một cách ngẫu nhiên như nhiều nhà giao dịch vẫn nghĩ, họ không thực sự hiểu bản chất vận động của thị trường nên giao dịch theo tâm lý đám đông”.

Và “Nếu bạn hiểu được mối quan hệ cung cầu từ đồ thị giá, bạn sẽ có lợi thế hơn so với đám đông không am hiểu về thị trường, và bạn có thể giao dịch một cách hài hòa cùng với dòng tiền thông minh”.

Các phương pháp chính của Volume Spread Analysis là gì?

Volume: Khối lượng giao dịch

Tầm quan trọng của khối lượng ít được các nhà đầu tư nghiệp dư hiểu, vì thế họ đều mắc sai lầm. Một số chỉ báo thường kết hợp khối lượng vào biến động giá, nhưng phương pháp này vẫn có những hạn chế nhất định.

Ví dụ: chỉ báo này thường hiển thị giá thị trường đi lên với một khối lượng giao dịch lớn, nhưng cùng một khối lượng giao dịch có thể khiến giá giảm hoặc đi ngang. Điều này chứng tỏ rằng vẫn còn những yếu tố khác đang hoạt động trong biểu đồ giá.

Có 2 mức khối lượng mà trader cần quan tâm khi sử dụng VSA là:

- Khối lượng trên trung bình: Khối lượng trên mức trung bình nhưng vẫn thấp hơn mức đỉnh trước đó. Trung bình khối lượng thường được chọn làm đường MA(20) của khối lượng.

- Khối lượng cực cao: Đỉnh cao nhất trong khoảng thời gian đang được xem xét, cao hơn đỉnh trước đó.

Spread: Chênh lệch giá

Biên độ biến động giá của một phiên giao dịch, được tính bằng khoảng cách giữa giá mở cửa và giá đóng cửa, hoặc độ dài của thân nến.

Lưu ý: Spread ở đây không phải là sự khác biệt giữa giá Bid và giá Ask như chúng ta thường tiếp cận.

Close: Giá đóng cửa

Tom Williams coi giá đóng cửa là thông tin quan trọng nhất trong phương pháp phân tích VSA. Giá đóng cửa có thể ở bất kỳ vị trí nào so với hình nến và là một tín hiệu rất quan trọng để phân tích.

Phương pháp VSA và VPA trong Forex

VSA và VPA là phương pháp xác định dòng tiền thông minh bằng cách kết hợp hành động giá và khối lượng được các nhà giao dịch nghiên cứu dựa trên lý thuyết và phương pháp của một người rất nổi tiếng, lý thuyết cùng tên là Wyckoff.

| VSA (Volume Spread Analysis) | VPA (Volume Price Analysis) |

| Một kỹ thuật được sử dụng để xác định nguyên nhân của biến động giá. Nguyên nhân của mối quan hệ này khá đơn giản: sự mất cân bằng giữa cung và cầu trên thị trường được tạo ra bởi hoạt động của các nhà giao dịch chuyên nghiệp. | Là một phương pháp hành động giá hiệu quả, phân tích thị trường dựa trên sự kết hợp của biểu đồ giá, biểu đồ hình nến, chu kỳ thị trường và khối lượng giao dịch để xác định hành vi của nhà giao dịch hay giúp bắt kịp xu hướng thị trường. |

Cách giao dịch với phương pháp Volume Spread Analysis

Phương pháp VSA được thực hiện bởi hai phương pháp giao dịch áp dụng: SOW (Sign Of Weakness) – dấu hiệu giảm giá và SOS (Sign Of Strength) – dấu hiệu tăng giá. Bây giờ chúng ta hãy xem xét kỹ hơn nội dung này.

Sign Of Weakness – Dấu hiệu Giảm giá

Một dấu hiệu rõ ràng của phương pháp này là khả năng cung lớn gấp nhiều lần khả năng cầu, và sau một xu hướng tăng kéo dài, nhu cầu cũng dần sụt giảm.

Trong bốn giai đoạn của chu kỳ giá được mô tả ở trên (tích lũy, tăng giá, phân phối, giảm giá), SOW xuất hiện trong giai đoạn giảm (khi cung vượt cầu sau giai đoạn phân phối và tái phân phối). Từ đây, chúng ta có thể rút ra một số mô hình kinh doanh chênh lệch giá có thể có. Phổ biến nhất là UpThrust, Buy Climax và No Demand Bar.

UpThrust – Lực đẩy lên

Trong mô hình này, chúng ta có một nến pin bar đảo chiều giảm giá với thân rất nhỏ nhưng khối lượng cực cao hoặc trung bình cao.

Như thường lệ, nếu thân nến nhỏ, chúng ta biết rằng khối lượng tự nhiên nhỏ, nhưng nếu thân nến nhỏ và khối lượng quá lớn, gây ra chênh lệch giá, điều đó cho thấy cung nhiều hơn cầu. Dự kiến giá sẽ tiếp tục giảm trong một thời gian.

Buying Climax – Cao trào Mua

Nhận dạng mẫu này bao gồm các tính năng sau:

- Sự chênh lệch spread lớn hoặc thân nến dài.

- Giá vượt qua mức của đỉnh giá cao nhất trước đó

- Bóng nến trên khá dài thể hiện thị trường đang từ chối giá lên.

- Khối lượng giao dịch rất cao và thường trên mức trung bình.

Mô hình này thường xuất hiện khi có xu hướng tăng rõ ràng trước khi xuất hiện Buying Climax. Xu hướng tăng này tiếp tục tăng mạnh và dốc dần về cuối

No Demand Bar – Nến không có nhu cầu mua

No Demand ở đây cho thấy nhu cầu của người mua đã yếu đi đáng kể và có thể không tồn tại, nhưng ngược lại cho thấy tiềm năng nguồn cung tiếp tục tăng mạnh, kỳ vọng xu hướng giá sẽ tiếp tục giảm đáng kể trong tương lai.

Mô hình No Demand Bar được công nhận khi có một thanh tăng với mức chênh lệch thấp hoặc thân nhỏ với khối lượng giao dịch ít hơn ít nhất 2 so với phiên trước đó. Mô hình này thường xuất hiện thường xuyên hơn trong một xu hướng giảm cụ thể vào cuối xu hướng tăng, đưa ra tín hiệu rằng xu hướng giá sẽ tiếp tục giảm mạnh sau đó.

Sign Of Strength – Dấu hiệu Tăng giá

Trái ngược với SOW, SOS nổi lên trong một thị trường với nguồn cung cạn kiệt sau một thời gian dài suy giảm, nhưng với sự gia tăng đáng kể về nhu cầu.

Với bốn giai đoạn của chu kỳ giá bình thường, bao gồm tích lũy, giá lên, phân phối và giá xuống, tín hiệu SOS tăng giá thường xuất hiện trong giai đoạn giá lên. Do đó, các mô hình phân kỳ trong SOS cũng có những đặc điểm riêng biệt.

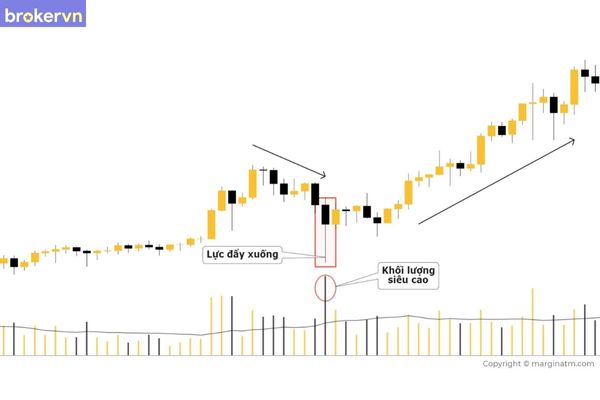

Down Thrust – Lực đẩy xuống

Ngược lại với Upthrust, mô hình lực đẩy xuống sẽ xuất hiện khi có một nến pin bar xu hướng tăng và khối lượng thường cao hơn mức trung bình.

Selling Climax – Cao trào bán

Mô hình Selling Climax xuất hiện lặp đi lặp lại sau xu hướng giảm rõ ràng trước đó. Xu hướng này xuất hiện và tăng dần về cuối phiên với khối lượng rất lớn. Selling có thân nến giảm, thân dài và thường xảy ra với mức chênh lệch spread lớn, giá đóng cửa thường thấp hơn giá đáy gần nhất trước đó.

Râu nến dưới dài biểu thị cho thị trường giá đang có xu hướng từ chối giá xuống đáng kể cho thấy thị trường từ chối giá xuống. Lúc này khối lượng sẽ rất cao và thông thường đều cao hơn mức trung bình.

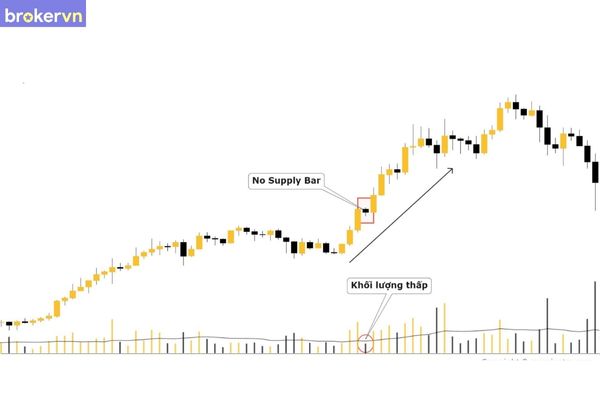

No Supply Bar – Nến không có nguồn cung

Một mô hình no supply bar nên có một nến giảm giá ngắn trong phần thân hoặc được biểu thị bằng một khoảng trống giá thấp và khối lượng cũng phải có xu hướng thấp hơn hai nến trước đó. Mô hình này thường xảy ra trong một thị trường có xu hướng tăng và chỉ ra rằng giá sẽ tiếp tục tăng trong tương lai tiếp theo.

Nguyên lý hoạt động chính của Volume Spread Analysis

Với những hình mẫu chênh lệch giá mà chúng tôi cung cấp ở trên, chúng ta cũng có thể thấy mối quan hệ tương tác chặt chẽ giữa hai yếu tố: khối lượng thân nến và mức độ chênh lệch giá.

Nếu chúng ta coi thị trường đang ở mức ổn định và cân bằng có nghĩa là tại thời điểm này bên cầu và bên cung đang thỏa thuận về lượng và chênh lệch, và ngược lại nếu thị trường không ổn định và có sự chênh lệch rõ ràng chứng tỏ thị trường tiếp tục biến động không ngừng phụ thuộc vào khả năng cung cầu.

- Xác nhận: Là khi cả người mua và người bán đồng ý về khối lượng và mức chênh lệch. Do đó, nếu thân nến cao thì khối lượng sẽ cao, còn nếu thân nến thấp thì khối lượng sẽ thấp.

- Sự bất thường: Sự bất thường xảy ra khi thị trường lên xuống thất thường mà không có sự xác nhận giữa hai yếu tố này. Vì vậy, nếu cây nến có thân dài, nó có khối lượng thấp, hoặc nếu nó có thân ngắn nhưng khối lượng quá cao, bạn có thể thấy rõ điều đó trên biểu đồ.

Phân tích sự bất thường trong các mẫu hình của SOS và SOW

UpThrust (SOW) và Down Thrust (SOS)

Trong hai mô hình này, sự bất thường rõ ràng và dễ nhận thấy nhất khi nến pin bar có thân rất nhỏ và ngắn nhưng khối lượng rất lớn (rất cao hoặc trên trung bình).

Buying Climax (SOW) và Selling Climax (SOS)

Sự bất thường của hai mô hình giá này thể hiện ở chỗ thị trường từ chối giá mặc dù thân nến cao và khối lượng lớn. Mô hình Buying Climax có bóng nến khá dài (25 – 50% thân nến) trên đỉnh nến. Điều này có nghĩa là người bán đang cố gắng đẩy giá cao hơn và cản trở động lực của người mua, nhưng ngược lại, khối lượng vẫn cao hơn nhiều.

Tương tự, trong mô hình Selling Climax, bóng dưới cây nến trở nên dài hơn nhiều, cho thấy rằng người mua đang cố gắng đẩy giá xuống, điều này tất nhiên sẽ tạo ra tình huống khối lượng giảm đáng kể. Nhưng trên thực tế thì khối lượng điển hình vẫn là ngày càng tăng, đó là một sự bất thường.

No Demand Bar (SOW) và No Supply Bar (SOS)

Xét về bản chất và trực giác khi nhìn vào phần thân của mẫu này, phần thân thực tế ngắn và ít khối lượng nên không thấy có gì bất thường.

Tuy nhiên, điểm bất thường xảy ra ở 2 mô hình này là cung SOS và cầu SOW đột nhiên yếu bất thường khiến thị trường mất cân bằng và giá cả cũng theo đó mà biến động. Do đó, giá cũng sẽ thay đổi theo, tăng khi không có cung và giảm khi không có cầu.

Tại sao phương pháp Volume Spread Analysis được đánh giá hoạt động tốt hơn các phương pháp khác?

Điểm mấu chốt của VSA là nghiên cứu mối quan hệ giữa chênh lệch giá và khối lượng để xác định nguyên nhân đằng sau mỗi động thái của thị trường. Khi hiểu được nguyên nhân này, các nhà giao dịch có thể dễ dàng phát hiện ra xu hướng giá trong tương lai.

VSA tập trung vào việc giám sát hoạt động của các nhà khai thác chuyên nghiệp, tức là chuyển động tiền thông minh. Họ là những cá nhân và tổ chức có tài sản khổng lồ, những người có thể di chuyển thị trường theo hướng họ muốn. Và đó là lý do tại sao những trader nhỏ lẻ rất dễ bị dòng tiền này nuốt chửng.

Phương pháp Volume Spread Analysis vo với phân tích kỹ thuật, phân tích cơ bản ở đâu?

Khi các nhà giao dịch sử dụng các phương pháp phân tích kỹ thuật như chỉ báo, mô hình nến, mô hình giá và hành động giá,… họ giao dịch dựa trên các mô hình này theo cách tương tự.

Điều này khiến các ông lớn dễ dàng theo dõi hành động của họ và bắt đầu các khoản lỗ lớn. Đây chính là lý do tại sao hầu hết các nhà giao dịch bán lẻ bị thao túng bởi tiền thông minh khi sử dụng phân tích kỹ thuật và giao dịch bầy đàn.

Trong trường hợp phân tích cơ bản, phạm vi và các khía cạnh của phương pháp này rộng đến mức thường nảy sinh mâu thuẫn khi phân tích các yếu tố ảnh hưởng đến giá cả.

Có nên kết hợp giữa phân tích cơ bản và Phân tích kỹ thuật không?

Vâng, có rất nhiều nhà giao dịch thành công đã sử dụng kết hợp hai trường phái tư tưởng này khi giao dịch, nhưng số lượng họ rất ít vì sự kết hợp này không hề dễ dàng. Nếu phân tích cơ bản cung cấp lý do để tham gia thị trường, thì phân tích kỹ thuật giải quyết câu hỏi khi nào nên tham gia thị trường.

Mặt khác, phương pháp VSA có thể thỏa mãn hai vấn đề trên và loại bỏ tính chủ quan trong phân tích. VSA tập trung vào khối lượng cũng như giá cả. Giá có thể bị thao túng bởi dòng tiền thông minh, nhưng khối lượng thì không.

Với các phương pháp khác?

Các phương pháp phân tích huyền thoại như Sóng Elliott, Lý thuyết Gann, Mô hình nến, Mô hình giá và Hành động giá,… đều mang tính chủ quan của mỗi nhà giao dịch. Vì cùng một mô hình nhưng mỗi người sẽ giao dịch theo nhiều cách khác.

Hơn nữa, các mô hình được sử dụng càng phổ biến và sử dụng tiền càng thông minh thì càng dễ dàng theo dõi hành vi của đa số các nhà giao dịch, từ đó dễ dàng thao túng “bầy đàn” hơn.

Kết luận

Thông qua bài viết hôm nay, Brokervn đã giới thiệu chiến lược VSA là gì, lịch sử phát triển của nó và cách giao dịch theo phương pháp VSA trên thị trường tài chính. Hy vọng những gì chúng tôi vừa trình bày sẽ giúp ích cho bạn trong quá trình đầu tư và kinh doanh ngoại hối.