Risk: Reward Ratio là gì? Risk: Reward Ratio (tỷ lệ lời/lỗ) là khái niệm cơ bản trong giao dịch Forex, liên quan đến quản lý vốn của mỗi trader và nó cũng là yếu tố xác định hiệu quả mỗi hệ thống giao dịch, đánh giá khả năng tạo lợi nhuận. Tuy nhiên có nhiều trader không coi trọng yếu tối này và gặp nhiều rủi ro trong chiến lược của mình. Vậy hãy cùng Brokervn tìm hiểu thêm qua bài viết này nhé!

Thư ngỏ

Ngày nay có thể nói Forex chưa bao giờ phát triển lớn mạnh và vượt bậc như hiện nay. Bạn có thể thấy mỗi ngày trên thị trường đều có thêm sàn Forex được ra đời.

Sự cạnh tranh giữa các sàn Forex ngày càng lớn nhằm mang tới chất lượng dịch vụ tốt nhất cho nhà đầu tư, mà còn giúp trader có thêm nhiều cơ hội lựa chọn, cũng như hưởng các ưu đãi hấp dẫn từ các sàn giao dịch.

Bởi vì ngày càng có nhiều sàn giao dịch Forex, sẽ khiến các bạn vô cùng hoang mang về việc sẽ chọn sàn Forex nào để giao dịch và an toàn cho tiền đầu tư của của mình. Với nhiều năm kinh nghiệm trong lĩnh vực giao dịch ngoại hối và đội ngũ nhân viên chuyên nghiệp với trình độ cao đã kiểm chứng hầu như hết tất cả sàn giao dịch.

Brokervn luôn mong muốn các nhà đầu tư sẽ có những ưu đãi và trải nghiệm tốt nhất về việc chọn một sàn giao dịch để yên tâm đầu tư mà không phải lo lắng hay băn khoăn về chất lượng cũng như uy tín của các sàn Forex. Chúng tôi xin phép gợi ý cho các bạn một vài sàn giao dịch được nhiều lời đánh giá và phản hồi tích cực từ khách hàng, cũng như có những ưu đãi dành cho trader một cách tốt nhất.

Brokervn – Blog chia sẻ kiến thức Forex và kinh nghiệm đầu tư dành cho trader

Tham khảo thêm một vài sàn giao dịch Forex uy tín nhất hiện nay :

Risk: Reward Ratio là gì?

Risk: Reward Ratio (viết tắt R: R ratio hay đơn giản là R: R) là tỷ lệ rủi ro: lợi nhuận hay còn gọi là tỷ lệ lãi/lỗ trong chiến lược giao dịch của mỗi nhà giao dịch.

Nói một cách đơn giản, Risk: Reward Ratio là tỷ lệ giữa lợi nhuận tiềm năng và khoản lỗ tối đa mà một nhà giao dịch có thể đạt được khi thực hiện một chiến lược giao dịch cụ thể. Nói cách khác, tỷ lệ Risk:Reward cho bạn biết nhà giao dịch sẽ kiếm được bao nhiêu lợi nhuận nếu giao dịch thành công hoặc họ sẽ mất bao nhiêu nếu giao dịch không thành công.

Ví dụ, một chiến lược giao dịch có tỷ lệ Risk:Reward là 1:2. Có nhiều cách để giải thích tỷ lệ này, bao gồm:

- Nếu giao dịch thành công, nhà giao dịch nhận được lợi nhuận là 2 đô la và nếu thất bại, nhà giao dịch sẽ mất 1 đô la.

- Một nhà giao dịch đang mạo hiểm 1 đô la để có lợi nhuận tiềm năng là 2 đô la.

- Lợi nhuận tiềm năng gấp đôi rủi ro tối đa.

- Nói một cách đơn giản là 2 trận thắng và 1 trận thua.

Cách xác định Risk: Reward Ratio

Vì Risk: Reward được xác định bởi mức cắt lỗ và chốt lời, nên mức cắt lỗ được tính từ điểm vào lệnh đến mức cắt lỗ và cho biết số tiền tối đa mà nhà đầu tư sẽ mất nếu lệnh không thành công.

Ngược lại, nó đại diện cho rủi ro, chốt lời được tính từ điểm vào lệnh để chốt lời, đại diện cho lợi nhuận tiềm năng mà nhà đầu tư sẽ nhận được nếu lệnh được thắng và thể hiện cho phần thưởng. Lợi nhuận được tính bằng cách tính toán tỷ lệ được xác định bởi Cắt lỗ và Chốt lời.

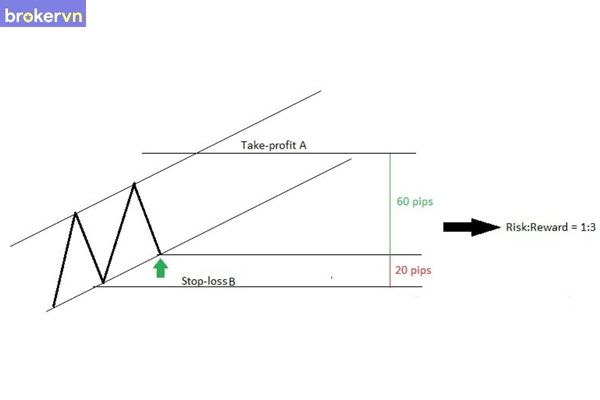

Tỷ lệ Risk:Reward = Stop Loss/Take Profit

Một ví dụ thực tế để giúp chúng ta hiểu rõ hơn về tỷ lệ này có thể được đánh giá với tham số cắt lỗ là 20 pips, chốt lời là 60 pips và tỷ lệ Risk:Reward = 20/60 = 1/3 hoặc tốt hơn là 1:3.

Ví dụ minh họa về tỷ lệ Risk Reward

Trên đây là giao dịch sử dụng cả hai kênh giá Fibonacci và EUR/USD trong khung H4. Trong trường hợp này, thị trường đang tăng khi giá đang ở mức cao và đang ở mức thấp. Lúc này, giá đang chạm vào đường xu hướng thấp hơn. Một mức hỗ trợ mạnh đang hình thành. Do đó, giá có thể đảo chiều và quay trở lại xu hướng tăng ban đầu.

Nhưng về mặt an toàn, các mức thoái lui Fibonacci là một công cụ hữu ích để giúp bạn xác nhận các tín hiệu của mình. Tại điểm giao cắt của giá và đường xu hướng thấp hơn, điều này cho thấy giá đã đạt đến mức thoái lui quan trọng là 0,618. Do đó làm tăng cơ hội đặt lệnh bán thành công.

Để tăng độ chính xác của mối quan hệ, các nhà giao dịch có thể đợi thêm một thời gian nữa cho đến khi cây nến tăng tiếp theo được xác nhận. Khi cây nến này đóng cửa, họ có thể vào lệnh mua, ngoài ra, bạn có thể nhập lệnh sau.

Khi nến hoàn thành tín hiệu, tức là khi nến chạm vào đường xu hướng thấp hơn tại mức thoái lui 0,618. Sau đó, đặt lệnh dừng lỗ ngay dưới mức thấp trước đó và đặt chốt lời với phần mở rộng Fibonacci 1. Đây là mức FE quan trọng. Bên trong vùng kháng cự của kênh giá, tức là phần giao nhau phía trên của đường xu hướng.

- Nhập lệnh mua khi giá là 1.16304

- Đặt mức dừng lỗ ở mức 1.15619 tương đương với rủi ro là 68,5 pips.

- Lợi nhuận ở mức 1.17692 sẽ mang lại cho bạn phần thưởng là 138,8 pips

Cuối cùng, tỷ lệ Risk:Reward là 68,5/138,8, gần như 1:2.

Vai trò của Risk: Reward Ratio

Huyền thoại đầu tư George Soros từng nói: “Không phải là bạn đúng hay sai mà là bạn thắng được bao nhiêu khi bạn đúng và bạn thua bao nhiêu khi sai.” Từ đó, bạn có thể thấy vai trò của Risk: Reward trong phiên giao dịch thị trường của mình.

Ví dụ: Chúng tôi có hai hệ thống giao dịch với cùng một mức quản lý tiền là 2% cho mỗi giao dịch thua lỗ.

Vì vậy, tỷ lệ thắng của hệ thống A = 40%, tỷ lệ Risk: Reward = 1/3 (tức là thua 2% và thắng 6%).

Ngoài ra, hệ thống A thực hiện trung bình 10 giao dịch mỗi tháng (giả sử 4 lệnh có lãi và 6 lệnh bị lỗ) => hệ thống A thắng/tháng = 4 × 6% – 6 × 2% = 12%.

Tỷ lệ thắng của hệ thống B = 60%, tỷ lệ Risk: Reward = 1/1 (tức là nếu thua hoặc thắng, hệ thống B phát hành thêm 2% và trung bình 10 giao dịch mỗi tháng (6 lần thắng và 4 lần thua)) => Hệ thống B lợi nhuận/tháng = 6 × 2% – 4 × 2% = 4%.

So sánh hai hệ thống trước, ta dễ dàng tìm ra hệ thống có tỷ lệ thắng thấp hơn B, nhưng có thể chốt tỷ lệ R: R: R: R: R: R: R: R: R:. Nó có thể đóng hệ thống, một hệ thống cung cấp lợi nhuận tốt để đổi lấy việc duy trì hệ thống B.DO, tăng tỷ lệ quản lý rủi ro sẽ mang lại kết quả tối đa.

Mối quan hệ của Risk: Reward và Win-rate

Win-rate hoặc tỷ lệ giao dịch thành công là tỷ lệ phần trăm giao dịch thắng trong tổng số lệnh được thực hiện trên một hệ thống giao dịch cụ thể.

Ví dụ, một nhà giao dịch xây dựng hệ thống giao dịch A và đã thực hiện 100 lệnh trong quá khứ. Tất nhiên, tất cả 100 đơn đặt hàng này đều dựa trên chiến lược và nguyên tắc của Hệ thống A. Trong số 100 lệnh này, 60 lệnh thắng và 40 lệnh thua. Hệ thống giao dịch này có tỷ lệ win-rate là 60%.

Sở dĩ muốn bàn về mối quan hệ giữa Risk: Reward và Win-rate vì 2 yếu tố này liên quan đến chiến lược quản lý vốn, được dùng xác định lợi nhuận tiềm năng của nhà giao dịch trong dài hạn.

Xét trường hợp Risk: Reward và Win-rate ngược chiều nhau

Thứ nhất, mối quan hệ giữa Risk: Reward và Win-rate trong một hệ thống giao dịch nhất định là tỷ lệ nghịch. Một lệnh có tỷ lệ lãi/lỗ tăng, tức là mức độ chấp nhận rủi ro không đổi nhưng lợi nhuận mong muốn tăng lên, có xác suất thành công rất thấp.

Ví dụ: chiến lược mua vào có tỷ lệ tỷ lệ Risk:Reward là 1: 3 và tỷ lệ win-rate là 60%.

Việc tăng tỷ lệ Risk:Reward sẽ di chuyển mức chốt lời từ điểm A đến điểm mới cao hơn điểm A hoặc chuyển mức cắt lỗ từ điểm B sang điểm mới cao hơn điểm B. Điều này làm cho lệnh khó đạt được Chốt lời hơn, nhưng nó cũng làm cho lệnh Cắt lỗ dễ dàng hơn, giảm xác suất lệnh được thực hiện và do đó giảm tỷ lệ Win-rate của bạn.

Nếu bạn muốn chiến lược giao dịch có tỷ lệ Risk:Reward tốt thì Win-rate sẽ giảm. Ngược lại, Win-rate tốt thì Risk:Reward sẽ giảm. Điều quan trọng là làm thế nào xác định tỷ lệ hợp lý giữa 2 yếu tố này để tối đa hóa lợi nhuận dài hạn.

Xác định những lợi nhuận tiềm năng dài hạn Risk: Reward Ratio và Win-rate

Trường hợp 1

Hệ thống giao dịch A có tỷ lệ Risk:Reward là 1:3 với tỷ lệ win-rate tối đa là 40%. Hệ thống giao dịch B có tỷ lệ Risk:Reward là 1: 2 và tỷ lệ win-rate là 60%. Cả hai đều sử dụng chiến lược quản lý vốn 2% và đã thực hiện 100 lệnh trong vòng 6 tháng.

Hệ thống A: Mỗi giao dịch thua lỗ mất 2% và mỗi lệnh thắng được tăng 6%. Trong số 100 giao dịch, có 40 lệnh thắng và 60 lệnh thua. Lợi nhuận 6 tháng = 40 * 6% – 60 * 2% = 120%.

Hệ thống B: Mỗi giao dịch thua lỗ mất 2% và mỗi lệnh thắng nhận được 4%. Trong số 100 giao dịch, có 60 giao dịch thắng và 40 giao dịch thua. Lợi nhuận 6 tháng = 60 * 4% – 40 * 2% = 160%.

Trường hợp 2

Hệ thống A có Risk:Reward là 1:3, tỷ lệ Win-rate là 50%. Hệ thống B có Risk:Reward là 1:2, tỷ lệ Win-rate 60%. Các yếu tố khác trường hợp 1.

- Hệ thống A lợi nhuận/6 tháng = 50 * 6% – 50 * 2% = 200%.

- Hệ thống B lợi nhuận/6 tháng = 60 * 4% – 40 * 2% = 160%.

Qua hai trường hợp trên, chúng ta có thể thấy rằng việc lựa chọn giữa Risk:Reward và Win-rate để tối đa hóa lợi nhuận dài hạn là vô nghĩa. Trong Trường hợp 1, hệ thống có Risk:Reward cao hơn nhận được ít lợi nhuận hơn, trong khi trong Trường hợp 2, hệ thống có Risk:Reward cao hơn nhận được nhiều lợi nhuận hơn.

Nếu một trong các tỷ lệ này không đổi, thì việc nâng cao tỷ lệ kia lên mức tốt hơn sẽ mang lại lợi nhuận cao hơn trong thời gian dài. Tuy nhiên, mỗi hệ thống giao dịch thường có một tỷ lệ win-rate nhất định và tất cả những gì nhà giao dịch cần làm là tăng tỷ lệ Risk:Reward để tối đa hóa lợi nhuận.

Hệ thống giao dịch tỷ lệ win-rate 50%, hệ thống này sẽ chỉ có lãi nếu tỷ lệ Risk:Reward tốt hơn 1:1. Lưu ý rằng 1:1 không phải là điểm hòa vốn vì phải phát sinh thêm chi phí giao dịch như commission hay swap.

Tỷ lệ Risk: Reward Ratio bao nhiêu thì hợp lý?

Đừng ngại buộc các lệnh của bạn có tỷ lệ Risk:Reward là 1:2, 1:3 hoặc 1:5 theo ý muốn của bạn. Vì sẽ không có con số nào là hợp lý cho mọi trường hợp.

Nhiều nhà giao dịch mới áp dụng tỷ lệ Risk:Reward hoàn toàn sai lầm, chọn một tỷ lệ Risk:Reward phù hợp chẳng hạn như 1:3 cho mỗi chiến lược giao dịch và chỉ cần xác định nó. Ở mức 3 để tạo ra điểm chốt lời.điểm stop loss rồi từ đó nhân 3 lên để tạo thành điểm Take Profit.

Mỗi chiến lược giao dịch thường có các tín hiệu giúp nhà giao dịch xác định điểm vào lệnh, cắt lỗ hoặc chốt lời để tính toán tỷ lệ Risk:Reward cho chiến lược đó. Sẽ có chiến lược có tỷ lệ lời/lỗ tốt nhưng cũng có chiến lược có tỷ lệ lời/lỗ không tốt.

Tốt/xấu ở đây không lớn hơn 1:1 hoặc nhỏ hơn 1:1, nhưng với một tỷ lệ thắng đã biết, liệu tỷ lệ đó có khả năng mang lại lợi nhuận đáng kể về lâu dài hay không?.

Quay trở lại với hệ thống giao dịch tỷ lệ win-rate 50%, nếu lệnh có tỷ lệ Risk:Reward là 1: 1.5, mặc dù nó là tỷ lệ không cao nhưng lệnh này vẫn mang lợi nhuận thì đây là một tỷ lệ lời/lỗ tốt.

Mặt khác, trong một hệ thống giao dịch với tỷ lệ win-rate chỉ 30%, các lệnh có tỷ lệ Risk:Reward là 1:2.5, được coi là tỷ lệ lãi/lỗ khá cao, nhưng tỷ lệ này là vô ích đối với nhà giao dịch. Đạt được mục tiêu lợi nhuận dài hạn. (30 * 5% – 70 * 2% = 10%, kiếm lợi nhuận 10% trong vòng 6 tháng là một tỷ lệ khá thấp).

Do đó, để biết tỷ lệ Risk:Reward hợp lý, trước tiên bạn phải xác định mục tiêu lợi nhuận dài hạn và sau đó là tỷ lệ win-rate của hệ thống giao dịch của bạn. Nếu một chiến lược có tỷ lệ Risk:Reward không tốt, hãy bỏ qua nó và không giao dịch.

Hướng dẫn cách tối ưu tỷ lệ Risk: Reward Ratio

Nên thực hiện giao dịch hiệu quả nhằm tối ưu hóa chiến lược

Chiến lược giao dịch của bạn sẽ là yếu tố chính ảnh hưởng đến tỷ lệ lãi/lỗ của bạn, do đó, tỷ lệ Risk: Reward được tính bằng cách sử dụng điểm cắt lỗ và chốt lời của mô hình.

Giả sử chiến lược giao dịch của bạn là mua hỗ trợ, bán với cắt lỗ dưới 1 hỗ trợ và chốt lời tại ngưỡng kháng cự tiếp theo. Sau khi xác định các vùng hỗ trợ và kháng cự xung quanh mức giá hiện tại, lưu ý nhận thấy rằng giá đã rơi vào vùng hỗ trợ và phản ứng.

Ngoài ra, nến H4 cũng đóng cửa với một đáy dài. Vào lệnh mua ngay sau khi nến H4 đóng cửa và dừng lỗ trong một khoảng thời gian dưới bóng nến này và đồng thời đạt được sức để kháng.

Sau đó, đo SL = 60 pips, TP = +180 pips, từ đó phần bù rủi ro là 1:3. Được xác định bằng cách sử dụng tỷ lệ phù hợp. Một sai lầm phổ biến là đặt mức chốt lời sao cho gấp 3 lần mức cắt lỗ của bạn.

Dưới đây là một số gợi ý để tăng tỷ lệ Risk: Reward của bạn khi giao dịch ngoại hối.

- Tối ưu hóa điểm đầu vào – Bạn có thể nhập H1 và đợi một lần giảm nữa trước khi nhập. Phải ở quá xa vùng hỗ trợ

- Tối ưu hóa Chốt lời: Đặt chốt lời của bạn trên kênh giá vì giá thường xuyên vượt qua vùng kháng cự và chạm vào kênh giá.

Những điều kiện cần phải có cho Risk: Reward Ratio là gì?

Sau khi tìm ra một chiến lược giao dịch phù hợp với mình, thấy mình không đồng ý về giao dịch nói chung và nói riêng về tỷ lệ Risk: Reward cho cùng một trò chơi, đôi khi R:R là 1:3, đôi khi là 1:2, đôi khi nó là 1:1.

Để tăng tỷ lệ Risk: Reward của bạn, chỉ cần chọn các giao dịch có tỷ lệ Risk: Reward cao và bỏ qua các giao dịch cơ hội. Giao dịch có tỷ lệ Risk: Reward thấp.

Kết luận

Brokervn hy vọng rằng bạn có thể sử dụng những gì chúng tôi đã chia sẻ ở trên để nhận định đúng hơn về mối quan hệ giữa Risk:Reward, mối quan hệ giữa Risk:Reward và Win-rate. Đồng thời xây dựng một hệ thống với rủi ro Risk:Reward và tỷ lệ win-rate hợp lý.

Nếu bạn thấy bài viết Risk: Reward Ratio là gì hay, đừng quên chia sẻ nhé!