Nến Hanging Man là gì ?( người treo cổ) là một thuật ngữ quan trọng và quen thuộc trong giao dịch forex. Lần này, brokervn sẽ cùng bạn tìm hiểu về mẫu hình nến người treo cổ, đặc điểm, cách giao dịch và phân biệt chúng với các loại nến khác. Cùng tìm hiểu ngay nhé.

Nến hanging man( người treo cổ) là gì?

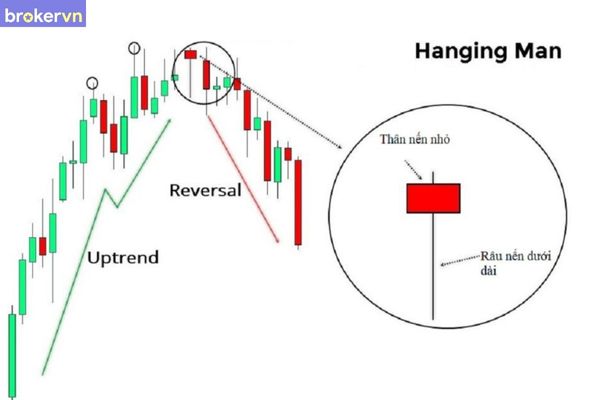

Nến Hanging Man hay còn gọi là nến treo cổ là mẫu nến Nhật Bản có thân nhỏ, râu dưới dài gấp 2-3 lần thân, nến trên hầu như không có hoặc rất ngắn.

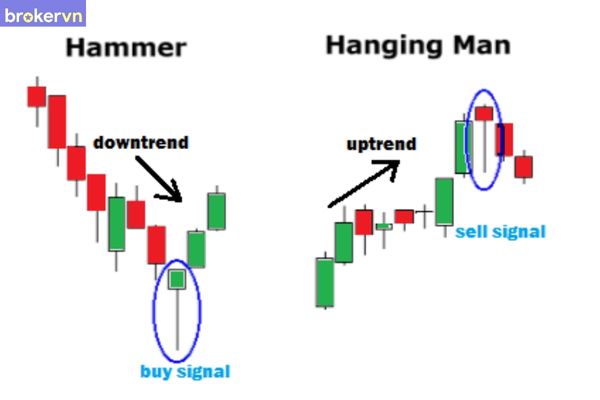

Nến treo có hình dạng tương tự như nến Hammer. Tuy nhiên, nến Hanging Man thường xuất hiện ở cuối xu hướng tăng hoặc vùng kháng cự mạnh, báo hiệu xu hướng tăng sắp kết thúc và thị trường có thể đảo chiều từ tăng sang giảm.

Nến Hammer xuất hiện ở cuối xu hướng giảm, cung cấp tín hiệu đảo chiều từ giảm sang tăng. Trader cần phân biệt được 2 mẫu hình nến này để không nhầm lẫn trong quá trình giao dịch.

Đặc điểm của mô hình nến Hanging Man

Nến treo cổ có đặc điểm là phần thân nhỏ, ít hoặc không có bóng nến trên và bóng dưới có chiều dài ít nhất gấp đôi chiều dài của thân.

- Xu hướng tăng: Người treo cổ chỉ có thể được xác định là một khi được hình thành ở đỉnh của một xu hướng tăng.

- Giá mở cửa Nến Hangman có thể là nến xanh (tăng) hoặc nến đỏ (giảm), mặc dù nến cung cấp tín hiệu tốt hơn về thị trường bị suy yếu.

- Bóng trên: Một bóng nhỏ phía trên cho thấy nỗ lực duy trì xu hướng tăng hiện tại trước khi giá giảm đáng kể.

- Bóng dưới dài: Đây có lẽ là một trong những quan sát sâu sắc nhất về cây nến, đại diện cho một lượng bán tháo đáng kể của các trader. Khi những con bò cố gắng giành lại một số mặt bằng đã đóng cửa cuối cùng tiến gần đến mức giảm trong giai đoạn này

- Giá đóng cửa: Trong trường hợp này, giá đóng cửa cuối cùng nằm dưới mức mở và do đó xác nhận rằng đây là nến người treo cổ giảm giá.

Tham khảo thêm một vài sàn giao dịch forex uy tín hiện nay:

Cách giao dịch với mô hình nến Hanging man (người treo cổ)

Điều quan trọng là phải xem sự hình thành của thân nến phía trên của nến người treo cổ tương quan với xu hướng dài hạn. Cách tốt nhất để làm điều này là sử dụng phân tích đa khung thời gian.

Bắt đầu bằng cách xem xét thị trường với biểu đồ thời gian dài hơn, chẳng hạn như biểu đồ hàng ngày hoặc hàng tuần để có cái nhìn tốt về thị trường xu hướng dài hạn.

Sau đó, phóng to với biểu đồ khung thời gian nhỏ hơn (4 giờ hoặc 1 giờ) để phân tích điểm vào lệnh lý tưởng cho giao dịch của bạn.

Bước 1: Xác định xu hướng dài hạn

Xem biểu đồ trên khung thời gian dài hơn (có thể là biểu đồ hàng ngày) để biết hướng đi của thị trường. Bạn không muốn đặt một sự trading theo hướng ngược lại với xu hướng dài hạn.

Bước 2: Khám phá điểm vào cửa lý tưởng của bạn

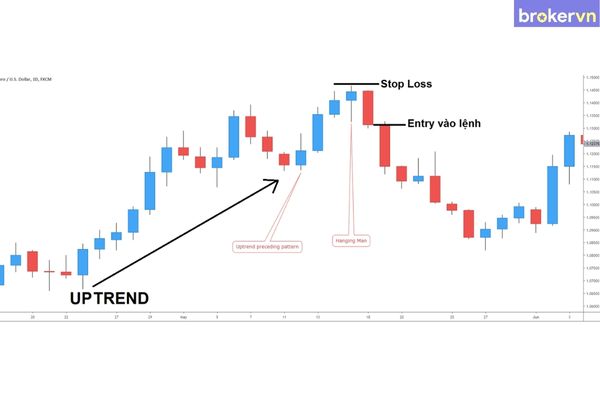

Sử dụng biểu đồ thời gian ngắn hơn (biểu đồ 4 giờ), xác định điểm vào lệnh lý tưởng. Sự hình thành của giá treo cho chúng ta một tín hiệu để tạo 1 giao dịch ngắn hạn.

Bước 3: Đặt giao dịch của bạn

Tìm một điểm vào ở mức thấp của nến người treo cổ. Nếu suy nghĩ giảm giá về thị trường của bạn là đúng. Bạn sẽ thấy hành động giá tiếp theo là giảm nó cung cấp cho bạn một dấu hiệu để đặt giao dịch ngắn hạn.

Bước 4: Quản lý rủi ro

Đảm bảo bạn đặt giao dịch theo chiến lược định vị của mình. Hãy cân nhắc việc mất nhiều bằng tổng giá trị tài khoản của bạn vì bạn đã chuẩn bị sẵn sàng để gặp rủi ro với rủi ro bất cứ lúc nào và không đi chệch khỏi.

Bước 5: Khi nào nên đóng cửa giao dịch?

Câu trả lời là bất cứ khi nào, tốt nhất là luôn có 1 tỷ lệ rủi ro trên phần lợi nhuận 1: 2. Nghĩa là trader đang mạo hiểm với những gì đạt được.

Yêu cầu khoảng cách từ điểm vào lệnh đến mức dừng lỗ phải gấp đôi. Sử dụng kỹ thuật đơn giản này ngay cả khi bạn chỉ nhận được một nửa giao dịch của mình, bạn vẫn sẽ sở hữu được 1 khoản giao dịch tích cực.

Diễn biến tâm lý thị trường khi nến Hanging Man xuất hiện

Xảy ra trong một xu hướng tăng cho thấy phe mua đang kiểm soát thị trường. Tuy nhiên, có một số lượng lớn nhà đầu tư cố gắng bán ra nhưng không đủ lớn và mạnh, do thân nến lùi xuống tạo thành bóng dài (dưới) và thân ngắn, đây là thời điểm hình thành Hanging Man.

Điều này cho thấy thị trường đang cố đẩy giá, lực mua đã thực sự mất đà và có vẻ yếu đi. Tuy nhiên, phe mua luôn tìm cách kháng cự, cố gắng đẩy giá trở lại, khiến cây nến tạo giới hạn nhạy cảm về giá. Do đó, bạn nên đợi một tín hiệu xác nhận rằng có thể xảy ra sự đảo ngược xu hướng từ lên xuống. Nếu nến tiếp theo đóng cửa thấp hơn nến Hanging Man trước.

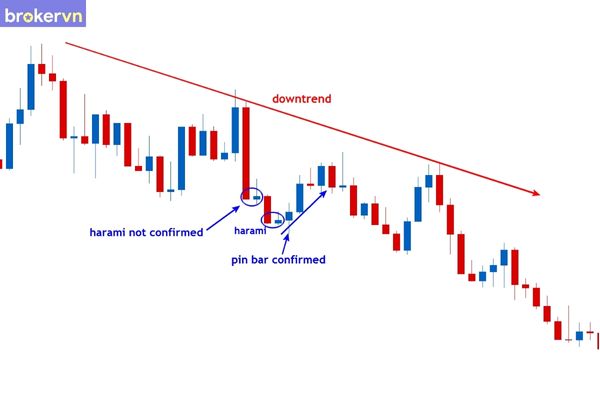

Xin lưu ý: ngọn nến hình chiếc ô – Người treo cổ hoặc ngọn nến của người đàn ông – đầu đu đỉnh – vì vậy việc treo xuất hiện ở nhiều vị trí khác nhau trên biểu đồ. Nhưng như brokervn đã nói trước đây, mô hình đảo chiều này thực sự khá yếu, vì vậy để có thể sử dụng được, nó phải nằm trên đỉnh của một xu hướng tăng.

Như bạn thấy ở hình trên, ngay cả khi có cây Hanging Man thì nó cũng đang trong xu hướng giảm nên cây nến này không hiệu quả cho việc thực hiện lệnh bán. Nếu bạn luôn cố bán bạn chỉ có thể lướt sóng, hoặc bạn sẽ mất tiền nếu không cẩn thận!

Ý nghĩa của nến Hanging Man trong giao dịch forex

Hanging Man khá phổ biến với các nhà giao dịch hành động giá. Khi mô hình nến này xuất hiện trên biểu đồ, nó sẽ mang lại rất nhiều thông tin quan trọng, giúp các nhà giao dịch hiểu rõ thị trường và tìm kiếm các cơ hội giao dịch khả thi.

Dưới đây là một số ý nghĩa quan trọng của mô hình nến đảo chiều mà các nhà giao dịch nên ghi nhớ:

Tìm các điểm vào và thoát lệnh

Nến Hanging Man xuất hiện ở đầu xu hướng tăng hoặc hỗ trợ và kháng cự mạnh sẽ cho tín hiệu đáng tin cậy về sự đảo chiều từ tăng sang giảm. Do đó, dựa trên mô hình này, nhà giao dịch có thể tận dụng lệnh Sell để nắm bắt xu hướng giảm hoặc đóng lệnh Mua đang mở để bảo toàn vốn.

Nắm bắt tâm lý thị trường

Trong một xu hướng tăng, phe mua đang kiểm soát thị trường khi họ liên tục đẩy giá. Tuy nhiên, khi một cây nến Hanging Man xuất hiện với phần râu dài phía dưới cho thấy bên bán có động thái lấy lại sức, đẩy giá nhưng lực bán chưa đủ mạnh.

Ngay sau đó, phe mua đã cố gắng kháng cự và đẩy giá trở lại. Tuy nhiên, râu ngắn phía trên cho thấy bên mua đã thực sự mất đà và không thể đẩy giá cao hơn do lực lượng phòng vệ của bên bán khá mạnh. Điều này cho thấy thị trường đang cố gắng đẩy giá, nhưng các nhà giao dịch nên chờ đợi sự xác nhận của đà giảm của các nến phía sau.

Hanging Man vs. Hammer vs. Shooting Star: Sự khác biệt

3 mô hình này gần như tương tự và dễ gây nhầm lẫn cho các nhà giao dịch. Tuy nhiên, nếu bạn hiểu logic cốt lõi của từng mẫu, bạn có thể dễ dàng phân biệt chúng.

Trong hình trên, chúng ta thấy sự thể hiện trực quan của các mẫu hình nến này. Hanging Man và Hammer trông giống nhau, nhưng xu hướng từ hai hướng ngược nhau. Mặt khác, Hanging Man và Shooting Star cung cấp cùng một hướng giá, mặc dù có một điểm khác biệt quan trọng giữa cấu trúc của chúng: Hanging Man có bóng dài bên dưới cơ thể, trong khi Shooting Star có bóng trên dài.

Hanging Man và Shooting Star xuất hiện ở đầu xu hướng tăng. Cả hai thân đều có một bấc dài, dài hơn thân ít nhất hai lần. Ngược lại, Hanging Man và Hammer cung cấp tín hiệu đảo ngược xu hướng, trong đó điểm khác biệt chính là bản chất xu hướng của chúng.

Mỗi chân nến này cung cấp một kết quả đáng tin cậy trong biểu đồ hàng ngày, vì mỗi một trong số chúng có thể hiển thị toàn bộ hành động giá trong ngày. Nhà giao dịch có thể sử dụng các mẫu này trong giao dịch trong ngày, nhưng nó có thể yêu cầu xác nhận bổ sung từ các chỉ báo đáng tin cậy khác.

Mô hình nến Hanging Man (người treo cổ) đáng tin cậy đến mức nào?

Hanging Man là 1 chỉ báo giá đảo chiều có lợi nhuận xuất hiện sau 1 xu hướng tăng giá. Tuy nhiên, không có một thứ gì đảm bảo rằng giá sẽ phục hồi sau khi hình thành mô hình này.

Nó cung cấp độ chính xác cao nhất từ mức kháng cự đáng kể với xu hướng tăng giá không ổn định. Hơn nữa, sau khi Hanging Man hình thành, các trader nên chờ xem nến tiếp theo hình thành như thế nào.

Mô hình hợp lệ nếu nến tiếp theo là nến giảm và đóng bên dưới bóng nến Người treo cổ. Mặt khác, mô hình này có thể bị lỗi từ bất kỳ vị trí ngẫu nhiên nào, như được minh họa trong hình ảnh bên dưới:

Nhìn chung, sự thành công của mô hình Hanging Man trong giao dịch phụ thuộc vào cách các trader sử dụng thanh nến này với chiến lược giao dịch phù hợp. Các nhà giao dịch có thể sử dụng mô hình này như một xác nhận bổ sung để giảm rủi ro.

Một số lưu ý về nến hanging man (người treo cổ)

Mô hình nến Hanging Man cung cấp các tín hiệu đảo chiều khá mạnh, nhưng nó không phải lúc nào cũng chính xác. Do đó, khi giao dịch với mô hình nến này, các nhà giao dịch nên ghi nhớ các quy tắc sau:

Để an tâm hơn trong giao dịch, các nhà giao dịch nên đợi sự xác nhận của 1-2 cây nến đỏ sau cây nến Hanging Man.

Các nhà giao dịch không nên chỉ sử dụng nến Hanging Man làm tín hiệu giao dịch. Cần kết hợp nó với các chỉ báo và công cụ phân tích kỹ thuật khác để xác nhận tín hiệu đảo chiều giảm giá.

Luôn nhớ đặt cắt lỗ, chốt lời vì thị trường Forex rất biến động. Chốt lời, cắt lỗ sẽ giúp nhà đầu tư giảm thiểu rủi ro, tránh tình trạng cháy tài khoản.

Mô hình nến Hanging man màu đỏ sẽ cho tín hiệu chính xác hơn so với Hanging man màu xanh lam.

Kết luận

Hy vọng với những kiến thức mà brokervn đã chia sẻ phía trên về nến hanging man (người treo cổ) sẽ giúp các trader hiểu hơn về mẫu hình nến này khi giao dịch forex. Chúc cho trader sẽ ứng dụng tốt các kiến thức này và thu được nhiều lợi nhuận. Liên hệ với chúng tôi nếu bạn cần hỗ trợ và tư vấn tài chính, giao dịch forex nhé.